员工的工资与社保缴纳基数是否一致、工资/社保/个税主体分离是否合法等问题,是企业用工管理中的高频风险点。从法律规范、实务操作到风险防范,需结合社保法、劳动合同法、税收征管政策及会计处理规则进行系统性分析。

(一)法定基数计算规则与例外情形

根据《社会保险法》《关于规范社会保险缴费基数有关问题的通知》(劳社险中心函〔2006〕60号),社保缴费基数应依据职工上年度月平均工资确定,具体包含计时工资、计件工资、奖金、津贴、补贴、加班工资等全部劳动报酬。但以下两类情形允许基数与工资存在差异:

基数封顶与托底机制

当员工月均工资超过当地社平工资的300%(如成都2023年上限为21,228元/月),企业按上限缴费合法;

若月均工资低于社平工资60%(如成都2023年下限为4,246元/月),按下限缴费亦合法。

示例:某高管2023年月均工资3万元,企业按21,228元基数缴纳社保属于合规操作;但普通员工月薪5,000元却按4,000元缴费则涉嫌违法,员工可要求补缴差额及滞纳金。

工资构成的法定排除项

国家统计局明确规定,14类支出不计入社保缴费基数,包括:

福利费用(如探亲路费、独生子女补贴);

劳动保护支出(如工作服、防暑降温费);

离职补偿金、劳务派遣管理费等。

风险提示:企业若将本应纳入基数的奖金、津贴等列为“补贴”逃避缴费,可能被认定为恶意拆分工资,面临补缴、罚款及信用惩戒。

(一)跨地区用工的典型场景与解决方案

场景1:劳动合同签订地与用工地分离

案例:员工与深圳总部签订合同,社保由深圳缴纳,但实际在上海分公司工作,工资由上海发放并代扣个税。

合规要点:

法律关系明确化:签署《员工借调协议》,明确深圳为社保责任主体,上海为工资支付主体;

财务处理规范化:

上海分公司支付工资时,需与深圳总部签订《服务协议》,深圳开具增值税普通发票(应税项目为“企业管理服务”),上海凭票税前扣除;

深圳总部缴纳的社保费用,通过“其他应收款”科目与上海结算,留存银行转账凭证、内部审批单备查;

个税申报一致性:员工个税应由实际支付工资的上海公司申报,申报单位与工资流水主体需一致。

场景2:集团内部“薪税保分离”架构

案例:集团总部统一代发工资、代缴个税,但社保由各地分支机构缴纳。

风险防控:

合同签署主体:员工劳动合同需与实际用工单位(分支机构)签订,避免被认定为“假外包真用工”;

资金流向证据链:总部代付工资时,需与分支机构签订《薪酬代付协议》,并留存委托付款通知书、银行回单等;

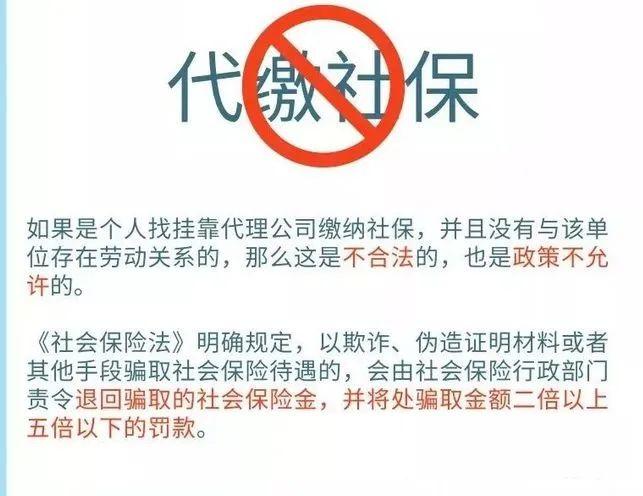

社保属地化管理:严格按分支机构注册地政策缴纳社保,不得为降低缴费成本跨地区委托代缴。

(二)税务稽查应对核心证据

用工关系证明:劳动合同、考勤记录、工作成果交付文件;

资金流转凭证:跨主体工资支付的银行回单、内部结算发票;

管理权属文件:调配通知、岗位职责说明书、绩效考核记录;

政策依据文件:区域性社保缴纳政策、集团内部管理制度。

(一)高危违法情形及处罚标准

违法行为法律依据行政处罚后果

试用期不缴社保《社会保险法》第58、86条补缴+滞纳金(每日0.05%),逾期按欠缴额1-3倍罚款

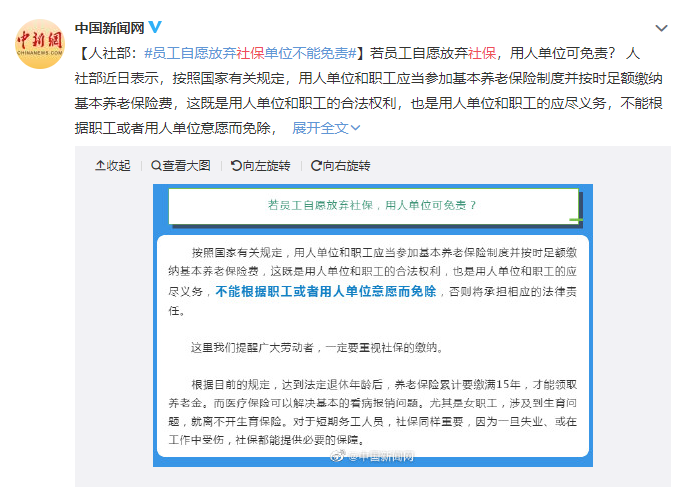

签署自愿放弃社保协议《劳动合同法》第26条协议无效,补缴社保;若引发工伤,企业承担全部医疗费、伤残补助

现金替代社保《社会保险费征缴暂行条例》第12条限期改正,按应缴数额1-3倍罚款;涉嫌偷税的移送税务机关处理

跨地区违规代缴社保《社保基金行政监督办法》第32条按骗取社保论处,追回资金并处2-5倍罚款;构成犯罪的追究刑事责任

司法案例:某科技公司通过第三方机构在北京为上海员工代缴社保,员工发生工伤后,上海社保局拒绝支付待遇。法院判决公司全额承担医疗费、伤残津贴等48万元,并补缴社保差额127万元。

(二)合规替代方案建议

灵活用工场景:对短期、临时性岗位,可采用劳务派遣或外包,由第三方机构承担社保责任;

薪酬结构优化:将交通补贴、通讯补贴等改为凭票报销,降低缴费基数(需注意当地政策差异);

多地参保策略:对频繁跨地区调动员工,可在主要工作地参保,其他地区通过商业保险补充保障。

(一)税务处理规则

企业所得税扣除:仅单位缴纳部分可税前扣除,个人承担部分不得列支;

工资总额界定:计算职工福利费、工会经费、教育经费基数时,需剔除企业承担的社保费用;

增值税处理:集团内跨主体代缴社保,收付双方需按“企业管理服务”缴纳6%增值税(可开具普票)。

(二)会计处理全流程示例

计提阶段

借:管理费用-社保(单位部分) 10,000元

销售费用-社保(单位部分) 8,000元

贷:应付职工薪酬-社保(单位部分) 18,000元

缴纳阶段

借:应付职工薪酬-社保(单位部分) 18,000元

其他应收款-个人社保代扣 5,000元

贷:银行存款 23,000元

发薪冲抵

借:应付职工薪酬-工资 50,000元

贷:其他应收款-个人社保代扣 5,000元

应交税费-个人所得税 800元

银行存款 44,200元

注意事项:需在次月15日前完成个税申报,社保缴费凭证需与工资表周期匹配。

年度基数稽核:每年6月前重新核定员工缴费基数,留存工资表、个税申报表备查;

跨区域用工备案:异地工作超6个月的员工,需在用工所在地参保;

风险自查机制:重点排查工资拆分(如“工资+发票报销”)、社保挂靠、现金发薪等行为;

专业机构协同:引入律师事务所、税务师事务所开展合规审计,提前规避行政及刑事风险。

通过系统化梳理用工关系、优化财务流程、强化证据链管理,企业可在控制成本的同时实现社保税费全维度合规,避免因操作瑕疵引发的重大经营风险。

| 上一篇:社保多交少交对养老金的影响有多大?如何测算自己能领多少养老金?(附流程) |

| 下一篇:某公司因超经营范围开票被罚90万!税务局最新回复,超经营范围开票按照这个来~ |